Analisi di garanzie ipotecarie e aggredibilità del patrimonio immobiliare: la strada verso uno standard operativo

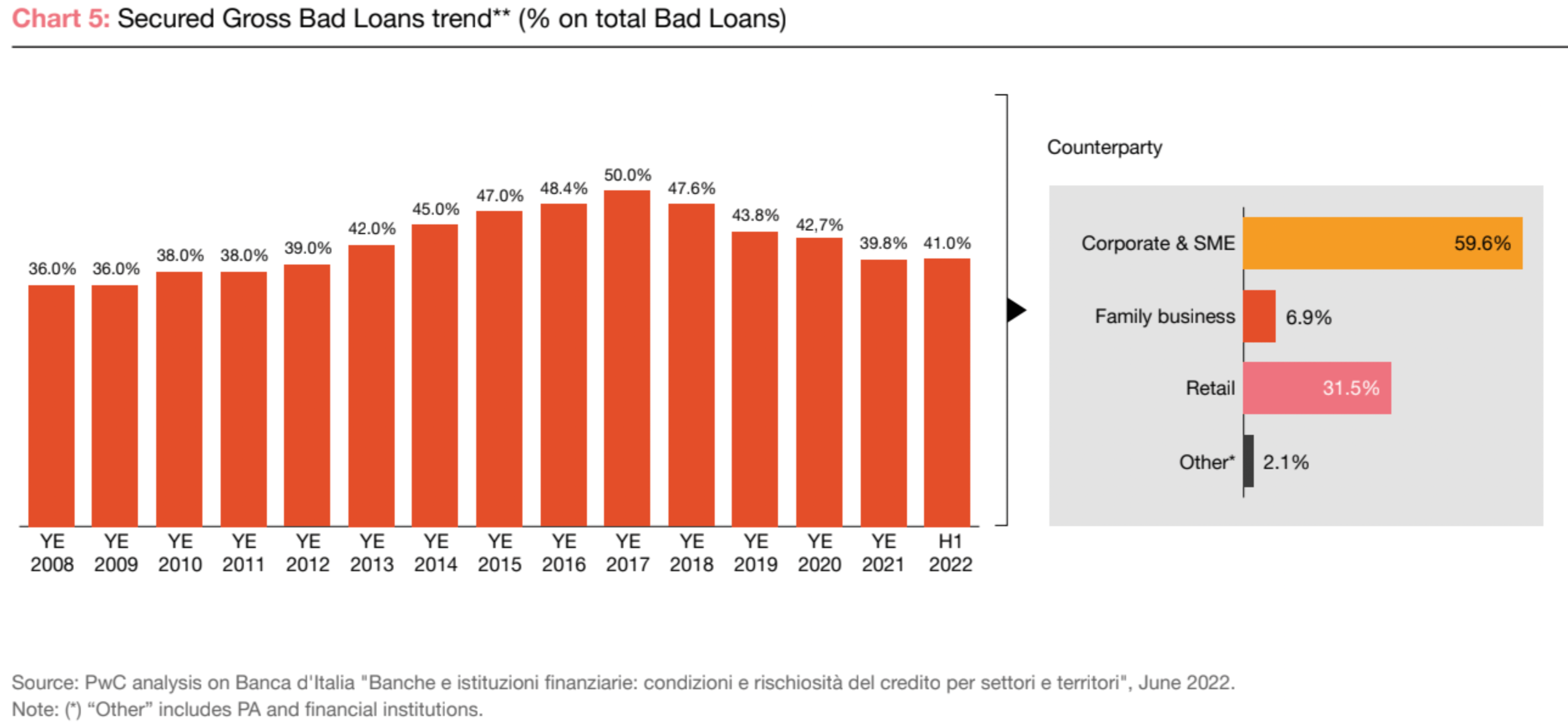

Oltre il 51% del valore del GBV transato di NPL e UTP del 2022 è secured. Partendo da questo presupposto, è facile affermare che i player di mercato conoscono bene le oggettive difficoltà di analisi di questo tipo di portafogli: stimare il valore di un asset immobiliare, estrarre lo stato attuale dei gravami e verificare la correttezza dei dati ipotecari sono infatti tutte attività complesse.

Tali analisi diventano però ancora più rilevanti quanto più voluminose sono le masse in gestione o i portafogli in due diligence. In effetti, se un asset manager esperto può analizzare in autonomia un credito single name o qualche posizione, è altrettanto vero che la stessa analisi su un portafoglio granulare e massivo diventa proibitiva per un solo operatore. Ovviamente, non è sempre sostenibile o possibile dotarsi di un organico nutrito – a causa principalmente dei costi molto alti di personale qualificato – e, di conseguenza, le analisi e la gestione delle informazioni catastali e ipotecarie spesso non sono curate quanto dovrebbero e potrebbero.

Un esempio concreto può essere di aiuto. Si parta dal caso della due diligence di un portafoglio NPL di mutui ipotecari. Questa asset class – ”relativamente” semplice – nasconde però delle insidie tutt’altro che banali che il team che se ne occupa è chiamato ad affrontare.

A titolo puramente teorico, un possibile data tape rappresentante un portafoglio come quello in analisi consta di almeno 4 componenti (semplificando, fogli di un file Excel): “Debitori, Linee di Credito, Garanzie, Asset”. Rispondere alla semplice domanda “quale è il sottostante immobiliare di una data garanzia ipotecaria?” può quindi diventare veramente complesso. In questo settore è difatti normale lavorare con tape in cui gli identificativi catastali non sono completi, le garanzie difettano di dati di importo, date di scadenza o dove addirittura mancano le referenze che collegano una linea di credito alle garanzie e queste agli asset sottostanti.

Provando ad immedesimarsi in un asset manager che deve gestire una posizione di credito, è tipico porsi la domanda: “Questo debitore ha un patrimonio immobiliare aggredibile?”. Per rispondere correttamente si devono ricercare sul portale del catasto SISTER (per semplicità dell’esempio si esclude in parte il catasto tavolare) tutti gli immobili associati al codice fiscale del debitore in analisi. Successivamente, per ogni singolo immobile l’operatore deve andare ad analizzare lo stato dei gravami (tra cui ipoteche, pignoramenti e sequestri) attualmente attivi sull’immobile. Infine, si deve applicare un’ulteriore logica di convenienza che individui gli immobili interessanti da “aggredire”, dando priorità a quelli sui quali non è presente alcun gravame procedente o che siano “capienti” a sufficienza.

Il flusso di analisi appena descritto non è complesso, ma implica tecnicismi non indifferenti rispetto al reperimento delle informazioni da SISTER, oltre ad un rischio operativo elevatissimo. Concretamente, l’operatore deve riportare le informazioni a schermo su un supporto di altro tipo – tipicamente un file Excel – facendo un copia incolla “selvaggio” con altissimo rischio di errore.

Per identificare correttamente un immobile è dunque prassi comune utilizzare la cosiddetta “Tripletta Catastale”, ma anche questo non è sufficiente. L’effettivo identificativo catastale è difatti composto da ben 10 elementi (8 per i fabbricati e 9 per i terreni) che può essere chiamato Tupla Catastale.

Tornando all’asset manager, si dovranno copia-incollare come minimo 8 elementi per ciascun immobile oltre ad altri dati comunque importanti (tra cui la categoria, i vani e l’indirizzo): un’operazione che richiede svariati minuti ad altissimo rischio di errore.

Successivamente, per ciascuna Tupla Catastale si devono recuperare le informazioni dei gravami. Considerando che normalmente la validità di questi è di 20 anni, si dovrebbero recuperare tutti quelli attivi entro tale periodo, ma la Tupla Catastale cambia nel tempo. In questo contesto, la visura storica permette di recuperare le versioni precedenti di una Tupla e quindi di ricostruirne la “parentela” con i suoi predecessori. È poi necessario fare una lista note per ciascuna Tupla Storica rilevante per il ventennio, iterando il processo. Si ricordi che l’asset manager copia a mano su un file Excel o in un gestionale tutte le informazioni recuperate dalle schermate di SISTER o da documenti PDF di visura storica. È perciò lampante che l’errore possa diventare la regola e che il tempo di esecuzione di questa analisi si allunghi a dismisura.

Una buona notizia c’è: la stessa analisi può essere ora eseguita in pochi secondi. Oggi è infatti possibile automatizzare il processo di analisi catastale ed ipotecaria per rispondere alle singole esigenze del caso. Cherry Search, tool realizzato da Cherry S.R.L., permette ad esempio di interagire automaticamente con i portali di catasto e conservatoria per recuperare più velocemente le informazioni. L’utilizzo di applicativi software per risparmiare all’operatore il tedioso e complesso lavoro di raccolta delle informazioni permette dunque di risparmiare denaro e tempo.

D’altronde, la tecnologia è l’abilitatore fondamentale per la definizione di uno standard di rappresentazione e di processi di raccolta delle informazioni “ipo-catastali”.

Analisi di garanzie ipotecarie e aggredibilità del patrimonio immobiliare: la strada verso uno standard operativo

Oltre il 51% del valore del GBV transato di NPL e UTP del 2022 è secured. Partendo da questo presupposto, è facile affermare che i player di mercato conoscono bene le oggettive difficoltà di analisi di questo tipo di portafogli: stimare il valore di un asset immobiliare, estrarre lo stato attuale dei gravami e verificare la correttezza dei dati ipotecari sono infatti tutte attività complesse.

Tali analisi diventano però ancora più rilevanti quanto più voluminose sono le masse in gestione o i portafogli in due diligence. In effetti, se un asset manager esperto può analizzare in autonomia un credito single name o qualche posizione, è altrettanto vero che la stessa analisi su un portafoglio granulare e massivo diventa proibitiva per un solo operatore. Ovviamente, non è sempre sostenibile o possibile dotarsi di un organico nutrito – a causa principalmente dei costi molto alti di personale qualificato – e, di conseguenza, le analisi e la gestione delle informazioni catastali e ipotecarie spesso non sono curate quanto dovrebbero e potrebbero.

Un esempio concreto può essere di aiuto. Si parta dal caso della due diligence di un portafoglio NPL di mutui ipotecari. Questa asset class – ”relativamente” semplice – nasconde però delle insidie tutt’altro che banali che il team che se ne occupa è chiamato ad affrontare.

A titolo puramente teorico, un possibile data tape rappresentante un portafoglio come quello in analisi consta di almeno 4 componenti (semplificando, fogli di un file Excel): “Debitori, Linee di Credito, Garanzie, Asset”. Rispondere alla semplice domanda “quale è il sottostante immobiliare di una data garanzia ipotecaria?” può quindi diventare veramente complesso. In questo settore è difatti normale lavorare con tape in cui gli identificativi catastali non sono completi, le garanzie difettano di dati di importo, date di scadenza o dove addirittura mancano le referenze che collegano una linea di credito alle garanzie e queste agli asset sottostanti.

Provando ad immedesimarsi in un asset manager che deve gestire una posizione di credito, è tipico porsi la domanda: “Questo debitore ha un patrimonio immobiliare aggredibile?”. Per rispondere correttamente si devono ricercare sul portale del catasto SISTER (per semplicità dell’esempio si esclude in parte il catasto tavolare) tutti gli immobili associati al codice fiscale del debitore in analisi. Successivamente, per ogni singolo immobile l’operatore deve andare ad analizzare lo stato dei gravami (tra cui ipoteche, pignoramenti e sequestri) attualmente attivi sull’immobile. Infine, si deve applicare un’ulteriore logica di convenienza che individui gli immobili interessanti da “aggredire”, dando priorità a quelli sui quali non è presente alcun gravame procedente o che siano “capienti” a sufficienza.

Il flusso di analisi appena descritto non è complesso, ma implica tecnicismi non indifferenti rispetto al reperimento delle informazioni da SISTER, oltre ad un rischio operativo elevatissimo. Concretamente, l’operatore deve riportare le informazioni a schermo su un supporto di altro tipo – tipicamente un file Excel – facendo un copia incolla “selvaggio” con altissimo rischio di errore.

Per identificare correttamente un immobile è dunque prassi comune utilizzare la cosiddetta “Tripletta Catastale”, ma anche questo non è sufficiente. L’effettivo identificativo catastale è difatti composto da ben 10 elementi (8 per i fabbricati e 9 per i terreni) che può essere chiamato Tupla Catastale.

Tornando all’asset manager, si dovranno copia-incollare come minimo 8 elementi per ciascun immobile oltre ad altri dati comunque importanti (tra cui la categoria, i vani e l’indirizzo): un’operazione che richiede svariati minuti ad altissimo rischio di errore.

Successivamente, per ciascuna Tupla Catastale si devono recuperare le informazioni dei gravami. Considerando che normalmente la validità di questi è di 20 anni, si dovrebbero recuperare tutti quelli attivi entro tale periodo, ma la Tupla Catastale cambia nel tempo. In questo contesto, la visura storica permette di recuperare le versioni precedenti di una Tupla e quindi di ricostruirne la “parentela” con i suoi predecessori. È poi necessario fare una lista note per ciascuna Tupla Storica rilevante per il ventennio, iterando il processo. Si ricordi che l’asset manager copia a mano su un file Excel o in un gestionale tutte le informazioni recuperate dalle schermate di SISTER o da documenti PDF di visura storica. È perciò lampante che l’errore possa diventare la regola e che il tempo di esecuzione di questa analisi si allunghi a dismisura.

Una buona notizia c’è: la stessa analisi può essere ora eseguita in pochi secondi. Oggi è infatti possibile automatizzare il processo di analisi catastale ed ipotecaria per rispondere alle singole esigenze del caso. Cherry Search, tool realizzato da Cherry S.R.L., permette ad esempio di interagire automaticamente con i portali di catasto e conservatoria per recuperare più velocemente le informazioni. L’utilizzo di applicativi software per risparmiare all’operatore il tedioso e complesso lavoro di raccolta delle informazioni permette dunque di risparmiare denaro e tempo.

D’altronde, la tecnologia è l’abilitatore fondamentale per la definizione di uno standard di rappresentazione e di processi di raccolta delle informazioni “ipo-catastali”.