Il 2022 ha segnato l’anno della ripartenza, con la ripresa della domanda repressa durante la pandemia, tuttavia se analizziamo le richieste di mutui immobiliari da parte delle famiglie italiane nel complesso dei 12 mesi si registra una contrazione del 22,7% rispetto al 2021 (fonte dati EURISC, il Sistema di Informazioni Creditizie gestito da CRIF). La frenata delle richieste di mutui riflette però la componente ormai strutturale della contrazione delle surroghe, a cui si somma l’aumento dei tassi di interesse che hanno fatto lievitare le rate erodendo ulteriormente la capacità di spesa delle famiglie. Entrando nel dettaglio del fenomeno delle surroghe, nel periodo di osservazione dei primi nove mesi del 2022, notiamo che hanno subito una flessione del 58,2%, mentre i nuovi mutui erogati si mantengono pressoché stabili, con una modesta contrazione dell’1,1%.

“In questi ultimi mesi, la domanda di nuovi mutui è stata penalizzata principalmente da due fattori: aumento dei tassi di interesse e minore disponibilità delle famiglie al ricorso al credito per via del clima di incertezza sul fronte geopolitico e macroeconomico. Inoltre, ha sicuramente influito anche il temporaneo venire meno dell’offerta di mutui agevolati con garanzia Consap agli under 36, diventati economicamente non più sostenibili per l’offerta. Tuttavia, per il 2023 sono stati confermati molti degli incentivi governativi, in particolare quelli rivolti ai giovani, alla ristrutturazione edilizia e al risparmio energetico. Da considerarsi come dei veri e propri antidoti per l’intero comparto” – commenta Simone Capecchi, Executive Director di CRIF.

Andamento dell’aggregato delle richieste di nuovi mutui e surroghe

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

RICHIESTE DI MUTUI: AUMENTA LA DOMANDA UNDER 35 E LA CLASSE DI DURATA

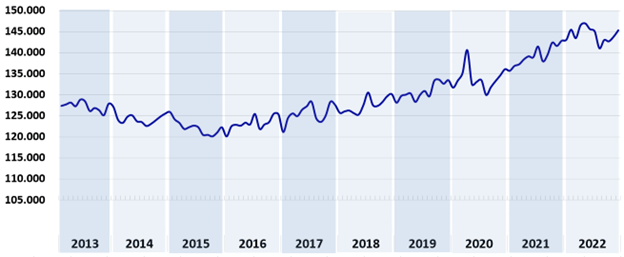

L’importo medio richiesto nel 2022 ha toccato la cifra record degli ultimi 10 anni con un volume di 144.458 Euro, in crescita del +3,8% rispetto all’anno precedente.

Se si analizza il grafico a seguire si nota come il trend di crescita sia iniziato – seppur con fluttuazioni e discontinuità – nel 2016, dopo una lunga fase recessiva ma, soprattutto, nel ridimensionamento dei contratti di surroga, che per natura presentano un valore decisamente inferiore a quello dei mutui d’acquisto.

Andamento dell’importo medio dei mutui richiesti

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Di conseguenza quasi i 3/4 delle richieste presenta un importo medio inferiore a 150.000 Euro, in linea con il valore registrato nel 2022.

| Fasce di importo dei mutui |

2022 |

| Fino a 75.000 € |

19,4% |

| 75.001-100.000 € |

18,3% |

| 100.001-150.000 € |

29,8% |

| 150.001-300.000 € |

27,8% |

| Oltre 300.000 € |

4,8% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

A conferma del trend delle famiglie a orientarsi verso soluzioni di lungo periodo per non pesare troppo sul bilancio familiare, nel 2022 quasi l’85% delle richieste di mutuo si è caratterizzato per una durata superiore ai 15 anni. Questa tendenza si è ulteriormente accentuata rispetto al passato, con una dilatazione dei piani di rimborso che ha fatto segnare per la fascia 25-30 anni un incremento di 8,6 p.p. rispetto al 2021.

| Durata dei mutui richiesti |

2022 |

| 0 – 5 anni |

0,4% |

| 5-10 anni |

4,2% |

| 10-15 anni |

10,4% |

| 15-20 anni |

18,9% |

| 20-25 anni |

23,2% |

| 25-30 anni |

37,0% |

| oltre 30 anni |

6,0% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Analizzando la distribuzione delle richieste di mutuo in relazione all’età del richiedente, si conferma la fascia under 35 come un vero e proprio catalizzatore dei volumi di domanda, con il 35,6% del totale (aumento di 5,1 p.p. rispetto al 2021). Tra i driver che hanno inciso positivamente sull’andamento della domanda, sicuramente vanno segnalati gli incentivi per i mutui giovani, di ristrutturazione e, soprattutto, i mutui green per l’efficientamento energetico dell’abitazione.

| Età dei richiedenti mutuo |

2022 |

| 18-24 anni |

3,6% |

| 25-34 anni |

32,0% |

| 35-44 anni |

30,6% |

| 45-54 anni |

22,2% |

| 55-64 anni |

9,5% |

| 65-74 anni |

1,9% |

| Oltre 74 anni |

0,1% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Il 2022 ha segnato l’anno della ripartenza, con la ripresa della domanda repressa durante la pandemia, tuttavia se analizziamo le richieste di mutui immobiliari da parte delle famiglie italiane nel complesso dei 12 mesi si registra una contrazione del 22,7% rispetto al 2021 (fonte dati EURISC, il Sistema di Informazioni Creditizie gestito da CRIF). La frenata delle richieste di mutui riflette però la componente ormai strutturale della contrazione delle surroghe, a cui si somma l’aumento dei tassi di interesse che hanno fatto lievitare le rate erodendo ulteriormente la capacità di spesa delle famiglie. Entrando nel dettaglio del fenomeno delle surroghe, nel periodo di osservazione dei primi nove mesi del 2022, notiamo che hanno subito una flessione del 58,2%, mentre i nuovi mutui erogati si mantengono pressoché stabili, con una modesta contrazione dell’1,1%.

“In questi ultimi mesi, la domanda di nuovi mutui è stata penalizzata principalmente da due fattori: aumento dei tassi di interesse e minore disponibilità delle famiglie al ricorso al credito per via del clima di incertezza sul fronte geopolitico e macroeconomico. Inoltre, ha sicuramente influito anche il temporaneo venire meno dell’offerta di mutui agevolati con garanzia Consap agli under 36, diventati economicamente non più sostenibili per l’offerta. Tuttavia, per il 2023 sono stati confermati molti degli incentivi governativi, in particolare quelli rivolti ai giovani, alla ristrutturazione edilizia e al risparmio energetico. Da considerarsi come dei veri e propri antidoti per l’intero comparto” – commenta Simone Capecchi, Executive Director di CRIF.

Andamento dell’aggregato delle richieste di nuovi mutui e surroghe

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

RICHIESTE DI MUTUI: AUMENTA LA DOMANDA UNDER 35 E LA CLASSE DI DURATA

L’importo medio richiesto nel 2022 ha toccato la cifra record degli ultimi 10 anni con un volume di 144.458 Euro, in crescita del +3,8% rispetto all’anno precedente.

Se si analizza il grafico a seguire si nota come il trend di crescita sia iniziato – seppur con fluttuazioni e discontinuità – nel 2016, dopo una lunga fase recessiva ma, soprattutto, nel ridimensionamento dei contratti di surroga, che per natura presentano un valore decisamente inferiore a quello dei mutui d’acquisto.

Andamento dell’importo medio dei mutui richiesti

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Di conseguenza quasi i 3/4 delle richieste presenta un importo medio inferiore a 150.000 Euro, in linea con il valore registrato nel 2022.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

A conferma del trend delle famiglie a orientarsi verso soluzioni di lungo periodo per non pesare troppo sul bilancio familiare, nel 2022 quasi l’85% delle richieste di mutuo si è caratterizzato per una durata superiore ai 15 anni. Questa tendenza si è ulteriormente accentuata rispetto al passato, con una dilatazione dei piani di rimborso che ha fatto segnare per la fascia 25-30 anni un incremento di 8,6 p.p. rispetto al 2021.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Analizzando la distribuzione delle richieste di mutuo in relazione all’età del richiedente, si conferma la fascia under 35 come un vero e proprio catalizzatore dei volumi di domanda, con il 35,6% del totale (aumento di 5,1 p.p. rispetto al 2021). Tra i driver che hanno inciso positivamente sull’andamento della domanda, sicuramente vanno segnalati gli incentivi per i mutui giovani, di ristrutturazione e, soprattutto, i mutui green per l’efficientamento energetico dell’abitazione.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie