L’anno appena concluso è stato fortemente condizionato dall’instabilità causata dall’emergenza sanitaria Covid-19, che ha determinato una decisa contrazione della propensione degli italiani a richiedere un prestito per sostenere consumi e progetti di spesa. È quanto emerge dal Barometro del Credito alle Famiglie (fonte: EURISC, il Sistema di Informazioni Creditizie gestito da CRIF), che segnala una flessione complessiva del –17,9% nelle richieste di finanziamento, rispetto al 2019.

Entrando maggiormente nel dettaglio, malgrado l’ampliamento dell’offerta di credito sui canali digitali, nell’ultimo anno si è registrata una contrazione del -24,7% per le richieste di prestiti personali e del -13,5% per i prestiti finalizzati all’acquisto di beni e servizi quali ad esempio auto e moto, articoli di arredamento, elettronica ed elettrodomestici, impianti green e beni per l’efficientamento energetico della casa.

“Come spesso accade nei momenti di incertezza, nell’anno appena concluso gli italiani hanno preferito adottare un atteggiamento prudente. Sono i prestiti personali ad aver risentito maggiormente della crisi e a non aver ancora manifestato concreti segnali di recupero. Mentre i prestiti finalizzati sono ripartiti nel post-lockdown per poi bloccarsi nuovamente a partire da ottobre, con la seconda ondata di contagi. – commenta Simone Capecchi, Executive Director di CRIF – Sempre che non si presentino ulteriori elementi condizionanti, per il 2021 si prevede un recupero della domanda di prestiti, favorita anche dalle prospettive di ripresa dei consumi. Alla luce del peggioramento della rischiosità del comparto, tornata a crescere nell’ultima parte del 2021, le politiche di erogazione da parte di banche e finanziarie potrebbero però essere improntate a una certa cautela.”

In calo l’importo importo medio dei prestiti

Nel corso del 2020 l’importo medio dei finanziamenti richiesti (nell’aggregato di prestiti personali più finalizzati) si è assestato a 9.124 euro, con una flessione del -4,1% rispetto al 2019 che interrompe la dinamica positiva registrata nell’ultimo triennio. Per quanto riguarda i prestiti finalizzati, nel 2020 il valore medio richiesto è risultato pari a 6.706 euro (-1,5% rispetto al 2019) contro i 12.498 euro dei prestiti personali (-2,3%).

Relativamente alla distribuzione dei prestiti per fascia di importo, il dato cumulato conferma la preferenza degli italiani per valori inferiori ai 5.000 euro (il 48,8% del totale), seguiti dalle richieste comprese tra 10.001 e 20.000 euro (con il 21,2%) e tra 5.001 e 10.000 euro (con il 18,2%).

Approfondendo l’analisi per tipologia di finanziamento, le richieste di prestiti finalizzati vedono concentrare addirittura il 61,7 delle interrogazioni nella fascia al di sotto dei 5.000 euro in virtù della preponderanza dei cosiddetti ‘small ticket’. Per i prestiti personali, invece, si rileva una distribuzione più uniforme tra le diverse classi di importo fino a 20.000 euro, con il 30,9% del totale che si concentra nella classe al di sotto dei 5.000 euro, il 26,7% in quella compresa tra 5.001 e 10.000 euro e il 26,3% in quella tra 10.001 e 20.000 euro.

Cresce l’incidenza dei piani di rimborso oltre i 5 anni per ridurre l’impatto sul reddito famigliare

È la classe superiore ai 5 anni ad aver avuto l’incidenza più alta nel corso del 2020, con una quota pari al 25% del totale. Nel complesso, negli ultimi 10 anni è costantemente aumentata l’incidenza dei piani di rimborso superiori ai 60 mesi, a dimostrazione di come le famiglie tendano a minimizzare il peso delle rate sul reddito familiare. Al contempo, però, va segnalato come nel 2021 le richieste di prestiti con un piano di rimborso al massimo di 12 mesi siano arrivate a spiegare il 16,9% del totale.

Per quanto riguarda i prestiti finalizzati, le richieste si sono concentrate prevalentemente nelle fasce di durata più brevi, con il 48,8% dei contratti che ha durata inferiore ai 24 mesi; al contrario i prestiti personali tendono a concentrarsi maggiormente nella fascia di durata superiore ai 5 anni, che hanno un’incidenza del 44,9% sul totale.

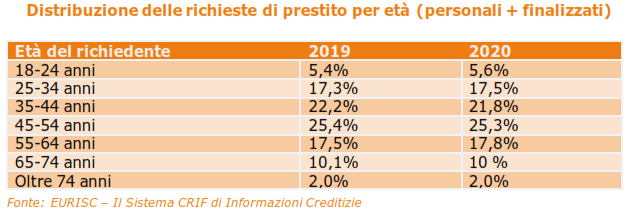

Focus demografico: i più attivi sono i 45-54 enni, in crescita gli under 24

Osservando, infine, la distribuzione delle richieste di prestiti (personali + finalizzati) in relazione all’età del richiedente, il Barometro CRIF evidenzia come nel 2020 la fascia compresa tra i 45 e i 54 anni sia stata quella maggioritaria, con una quota pari al 25,3% del totale, seguita da quella tra i 35 e i 44 anni, con il 21,8%.

Nel complesso si conferma in crescita il peso dei giovani al di sotto dei 24 anni, che pesano il 5,6% delle richieste totali, con una accentuazione ancora maggiore nel caso dei prestiti finalizzati, per i quali l’incidenza arriva al 6,3% del totale.

Previsioni 2021: recupero dei volumi pre crisi solo in assenza di ulteriori shock

Dopo le difficoltà del 2020, il progressivo ritorno alla normalità e l’auspicato miglioramento dell’attività economica dovrebbero favorire un maggior ricorso al credito nel corso del 2021, anche grazie a tassi di interesse che si manterranno su livelli contenuti. Nella prima parte dell’anno il permanere di elementi di incertezza determinerà però un atteggiamento ancora prudente da parte dei consumatori, che potrebbe non consentire il totale recupero dei volumi persi nel 2020.

Un modello previsionale sviluppato da CRIF e SDA Bocconi ha consentito di produrre alcune stime, che naturalmente potranno essere smentite sia in peggio (ad es. a causa di una terza ondata di contagi o all’inefficacia della profilassi) sia anche in meglio (vaccini pienamente efficaci, nuove terapie, attenuazione spontanea della virulenza, ecc).

Nello specifico, per i prossimi mesi si prevede un andamento positivo dei prestiti finalizzati superiori ai 5.000 Euro, con un incremento compreso in una forchetta tra il +2% e il +13%. Diversa è la previsione sui prestiti finalizzati al di sotto dei 5.000 Euro: mentre l’andamento per la prima parte del 2021 dovrebbe essere migliore di quello del 2020, nello specifico +10% nello scenario Baseline, +13% rispetto lo scenario High e +8% nello scenario Low, si prevede un progressivo indebolimento della performance nel corso dell’anno.

Infine, per i prestiti personali, che non hanno beneficiato del rimbalzo della domanda dopo la fine del lockdown, si prevede nello scenario Baseline una crescita fino a +8% rispetto al primo trimestre 2020 e +17% rispetto al quarto trimestre 2020.

Fonte: CRIF

L’anno appena concluso è stato fortemente condizionato dall’instabilità causata dall’emergenza sanitaria Covid-19, che ha determinato una decisa contrazione della propensione degli italiani a richiedere un prestito per sostenere consumi e progetti di spesa. È quanto emerge dal Barometro del Credito alle Famiglie (fonte: EURISC, il Sistema di Informazioni Creditizie gestito da CRIF), che segnala una flessione complessiva del –17,9% nelle richieste di finanziamento, rispetto al 2019.

Entrando maggiormente nel dettaglio, malgrado l’ampliamento dell’offerta di credito sui canali digitali, nell’ultimo anno si è registrata una contrazione del -24,7% per le richieste di prestiti personali e del -13,5% per i prestiti finalizzati all’acquisto di beni e servizi quali ad esempio auto e moto, articoli di arredamento, elettronica ed elettrodomestici, impianti green e beni per l’efficientamento energetico della casa.

“Come spesso accade nei momenti di incertezza, nell’anno appena concluso gli italiani hanno preferito adottare un atteggiamento prudente. Sono i prestiti personali ad aver risentito maggiormente della crisi e a non aver ancora manifestato concreti segnali di recupero. Mentre i prestiti finalizzati sono ripartiti nel post-lockdown per poi bloccarsi nuovamente a partire da ottobre, con la seconda ondata di contagi. – commenta Simone Capecchi, Executive Director di CRIF – Sempre che non si presentino ulteriori elementi condizionanti, per il 2021 si prevede un recupero della domanda di prestiti, favorita anche dalle prospettive di ripresa dei consumi. Alla luce del peggioramento della rischiosità del comparto, tornata a crescere nell’ultima parte del 2021, le politiche di erogazione da parte di banche e finanziarie potrebbero però essere improntate a una certa cautela.”

In calo l’importo importo medio dei prestiti

Nel corso del 2020 l’importo medio dei finanziamenti richiesti (nell’aggregato di prestiti personali più finalizzati) si è assestato a 9.124 euro, con una flessione del -4,1% rispetto al 2019 che interrompe la dinamica positiva registrata nell’ultimo triennio. Per quanto riguarda i prestiti finalizzati, nel 2020 il valore medio richiesto è risultato pari a 6.706 euro (-1,5% rispetto al 2019) contro i 12.498 euro dei prestiti personali (-2,3%).

Relativamente alla distribuzione dei prestiti per fascia di importo, il dato cumulato conferma la preferenza degli italiani per valori inferiori ai 5.000 euro (il 48,8% del totale), seguiti dalle richieste comprese tra 10.001 e 20.000 euro (con il 21,2%) e tra 5.001 e 10.000 euro (con il 18,2%).

Approfondendo l’analisi per tipologia di finanziamento, le richieste di prestiti finalizzati vedono concentrare addirittura il 61,7 delle interrogazioni nella fascia al di sotto dei 5.000 euro in virtù della preponderanza dei cosiddetti ‘small ticket’. Per i prestiti personali, invece, si rileva una distribuzione più uniforme tra le diverse classi di importo fino a 20.000 euro, con il 30,9% del totale che si concentra nella classe al di sotto dei 5.000 euro, il 26,7% in quella compresa tra 5.001 e 10.000 euro e il 26,3% in quella tra 10.001 e 20.000 euro.

Cresce l’incidenza dei piani di rimborso oltre i 5 anni per ridurre l’impatto sul reddito famigliare

È la classe superiore ai 5 anni ad aver avuto l’incidenza più alta nel corso del 2020, con una quota pari al 25% del totale. Nel complesso, negli ultimi 10 anni è costantemente aumentata l’incidenza dei piani di rimborso superiori ai 60 mesi, a dimostrazione di come le famiglie tendano a minimizzare il peso delle rate sul reddito familiare. Al contempo, però, va segnalato come nel 2021 le richieste di prestiti con un piano di rimborso al massimo di 12 mesi siano arrivate a spiegare il 16,9% del totale.

Per quanto riguarda i prestiti finalizzati, le richieste si sono concentrate prevalentemente nelle fasce di durata più brevi, con il 48,8% dei contratti che ha durata inferiore ai 24 mesi; al contrario i prestiti personali tendono a concentrarsi maggiormente nella fascia di durata superiore ai 5 anni, che hanno un’incidenza del 44,9% sul totale.

Focus demografico: i più attivi sono i 45-54 enni, in crescita gli under 24

Osservando, infine, la distribuzione delle richieste di prestiti (personali + finalizzati) in relazione all’età del richiedente, il Barometro CRIF evidenzia come nel 2020 la fascia compresa tra i 45 e i 54 anni sia stata quella maggioritaria, con una quota pari al 25,3% del totale, seguita da quella tra i 35 e i 44 anni, con il 21,8%.

Nel complesso si conferma in crescita il peso dei giovani al di sotto dei 24 anni, che pesano il 5,6% delle richieste totali, con una accentuazione ancora maggiore nel caso dei prestiti finalizzati, per i quali l’incidenza arriva al 6,3% del totale.

Previsioni 2021: recupero dei volumi pre crisi solo in assenza di ulteriori shock

Dopo le difficoltà del 2020, il progressivo ritorno alla normalità e l’auspicato miglioramento dell’attività economica dovrebbero favorire un maggior ricorso al credito nel corso del 2021, anche grazie a tassi di interesse che si manterranno su livelli contenuti. Nella prima parte dell’anno il permanere di elementi di incertezza determinerà però un atteggiamento ancora prudente da parte dei consumatori, che potrebbe non consentire il totale recupero dei volumi persi nel 2020.

Un modello previsionale sviluppato da CRIF e SDA Bocconi ha consentito di produrre alcune stime, che naturalmente potranno essere smentite sia in peggio (ad es. a causa di una terza ondata di contagi o all’inefficacia della profilassi) sia anche in meglio (vaccini pienamente efficaci, nuove terapie, attenuazione spontanea della virulenza, ecc).

Nello specifico, per i prossimi mesi si prevede un andamento positivo dei prestiti finalizzati superiori ai 5.000 Euro, con un incremento compreso in una forchetta tra il +2% e il +13%. Diversa è la previsione sui prestiti finalizzati al di sotto dei 5.000 Euro: mentre l’andamento per la prima parte del 2021 dovrebbe essere migliore di quello del 2020, nello specifico +10% nello scenario Baseline, +13% rispetto lo scenario High e +8% nello scenario Low, si prevede un progressivo indebolimento della performance nel corso dell’anno.

Infine, per i prestiti personali, che non hanno beneficiato del rimbalzo della domanda dopo la fine del lockdown, si prevede nello scenario Baseline una crescita fino a +8% rispetto al primo trimestre 2020 e +17% rispetto al quarto trimestre 2020.

Fonte: CRIF