Il 2023 conferma la lenta ripresa dei tassi di default creditizi che nel 2022 hanno fatto segnare, per la prima volta dal picco del 2013, una lieve risalita della rischiosità delle imprese italiane.

Secondo il Credit Corporate Outlook di CRIF Ratings, il tasso di default a 12 mesi per le imprese di capitali italiane si è attestato a dicembre 2023 al 2,6% in crescita del 8% rispetto al 2022 e del 60% rispetto al minimo storico del 1,6% registrato a dicembre 2021.

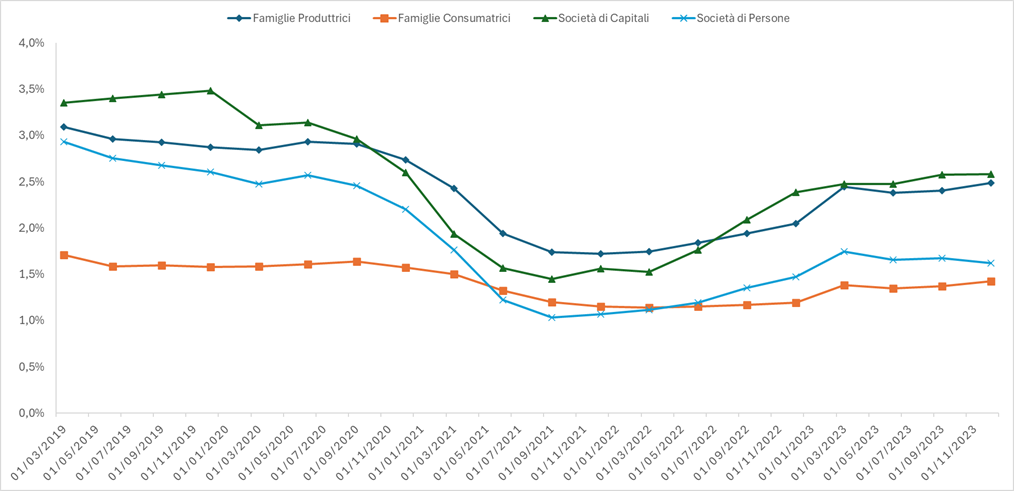

Nel Grafico 1 si evince lo stesso trend, con diverse intensità, del Tasso di Default a 12M a fine 2023 per le altre categorie di prenditori:

- Società di Persone 1,6% (+ 10% rispetto a Dic 2022)

- Famiglie Produttrici 2,5% (+ 21% rispetto a Dic 2022)

- Famiglie Consumatrici 1,4% (+ 19% rispetto a Dic 2022)

Grafico 1

Rischio Di Credito – Trend Tasso Di Default A 12 Mesi

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Per le Famiglie Consumatrici si registra in particolare nel 2023 una minore capacità di rientro in bonis sulle esposizioni garantite da immobili. Si osserva infatti un peggioramento del 7% rispetto al 2022 dell’indicatore che misura il tasso medio di rientro in bonis su base mensile delle posizioni in stage 2. Il fenomeno può essere spiegato dal combinato disposto del termine delle moratorie, derivanti dalle iniziative promosse in periodo pandemico, e dell’aumento delle rate dei mutui a tasso variabile tra il 2022 e il 2023 (registrato un aumento medio del 36%).

La fine delle misure di supporto alle imprese introdotte durante il periodo pandemico, come prevedibile, sta avendo un effetto acceleratore sulla crescita della rischiosità creditizia. Da inizio 2022, infatti, sono progressivamente terminati i periodi di pre-ammortamento e quindi sono andati a regime i piani di rimborso della finanza agevolata tramite garanzie MCC.

Per approfondire la tematica, sono state realizzate da CRIBIS Credit Management specifiche analisi attingendo al patrimonio informativo della Centrale rischi CRIF.

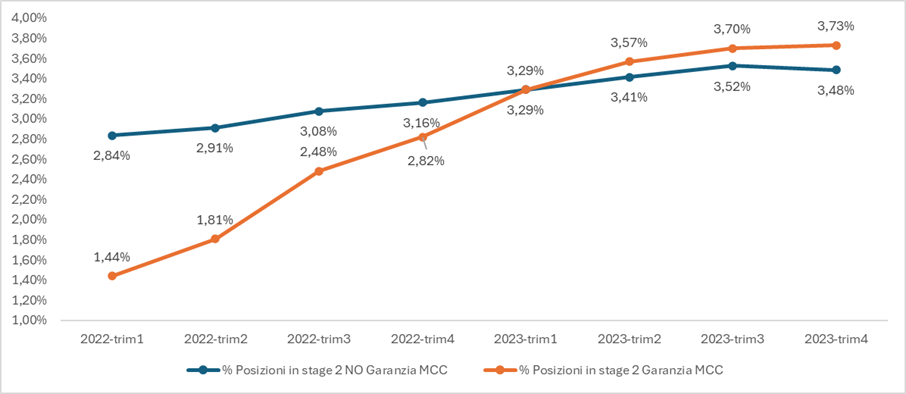

In particolare è stata osservata e confrontata l’incidenza delle esposizioni in Stage 2 e in Stage 3 per le imprese che hanno ottenuto crediti garantiti da MCC rispetto al resto delle imprese finanziate.

Grafico 2

Trend Incidenza Imprese In Stage 2

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Come si evince dal Grafico 2 l’incidenza in Stage 2 delle imprese che hanno avuto accesso a finanza agevolata, calcolato come rapporto tra posizioni in Stage 2 e posizioni in bonis, cresce progressivamente dal 2022 a fine 2023, superando il resto della popolazione.

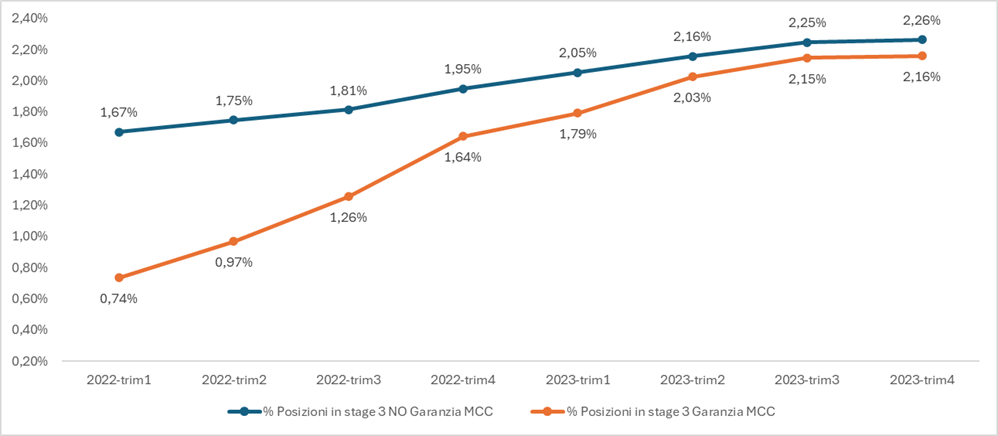

Grafico 3

Trend Incidenza Imprese In Stage 3

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Nel Grafico 3 viene analizzata, con lo stesso approccio, l’incidenza in Stage 3. Si vede come anche in questo caso ci sia un’accelerazione dell’incidenza delle posizioni con garanzie MCC, ancora inferiore rispetto al resto della popolazione ma, considerando anche le dinamiche osservate nello Stage precedente, con buona probabilità destinata a superare lo stesso l’indicatore misurato sul resto delle imprese finanziate.

Molti Istituti stanno attenzionando le posizioni “high risk” con garanzie MCC, pensando anche ad operazioni di smobilizzo, dolorose ma utili a mantenere sotto controllo gli NPL ratio.

Come CRIBIS Credit Management stiamo assistendo i principali Istituti finanziari e i principali Debt Buyer nella valorizzazione dei crediti “high risk” (sia con eventi rischio verificati che in monitoraggio) assistiti dalle garanzie MCC. Per la valutazione e la gestione dei crediti garantiti MCC ci avvaliamo delle competenze di Promozioniservizi, Servicer leader di mercato nel business delle garanzie MCC, acquisito dal Gruppo CRIF a fine 2022.

Il 2023 conferma la lenta ripresa dei tassi di default creditizi che nel 2022 hanno fatto segnare, per la prima volta dal picco del 2013, una lieve risalita della rischiosità delle imprese italiane.

Secondo il Credit Corporate Outlook di CRIF Ratings, il tasso di default a 12 mesi per le imprese di capitali italiane si è attestato a dicembre 2023 al 2,6% in crescita del 8% rispetto al 2022 e del 60% rispetto al minimo storico del 1,6% registrato a dicembre 2021.

Nel Grafico 1 si evince lo stesso trend, con diverse intensità, del Tasso di Default a 12M a fine 2023 per le altre categorie di prenditori:

Grafico 1

Rischio Di Credito – Trend Tasso Di Default A 12 Mesi

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Per le Famiglie Consumatrici si registra in particolare nel 2023 una minore capacità di rientro in bonis sulle esposizioni garantite da immobili. Si osserva infatti un peggioramento del 7% rispetto al 2022 dell’indicatore che misura il tasso medio di rientro in bonis su base mensile delle posizioni in stage 2. Il fenomeno può essere spiegato dal combinato disposto del termine delle moratorie, derivanti dalle iniziative promosse in periodo pandemico, e dell’aumento delle rate dei mutui a tasso variabile tra il 2022 e il 2023 (registrato un aumento medio del 36%).

La fine delle misure di supporto alle imprese introdotte durante il periodo pandemico, come prevedibile, sta avendo un effetto acceleratore sulla crescita della rischiosità creditizia. Da inizio 2022, infatti, sono progressivamente terminati i periodi di pre-ammortamento e quindi sono andati a regime i piani di rimborso della finanza agevolata tramite garanzie MCC.

Per approfondire la tematica, sono state realizzate da CRIBIS Credit Management specifiche analisi attingendo al patrimonio informativo della Centrale rischi CRIF.

In particolare è stata osservata e confrontata l’incidenza delle esposizioni in Stage 2 e in Stage 3 per le imprese che hanno ottenuto crediti garantiti da MCC rispetto al resto delle imprese finanziate.

Grafico 2

Trend Incidenza Imprese In Stage 2

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Come si evince dal Grafico 2 l’incidenza in Stage 2 delle imprese che hanno avuto accesso a finanza agevolata, calcolato come rapporto tra posizioni in Stage 2 e posizioni in bonis, cresce progressivamente dal 2022 a fine 2023, superando il resto della popolazione.

Grafico 3

Trend Incidenza Imprese In Stage 3

Fonte: Elaborazione CRIBIS Credit Management su dati EURISC

Nel Grafico 3 viene analizzata, con lo stesso approccio, l’incidenza in Stage 3. Si vede come anche in questo caso ci sia un’accelerazione dell’incidenza delle posizioni con garanzie MCC, ancora inferiore rispetto al resto della popolazione ma, considerando anche le dinamiche osservate nello Stage precedente, con buona probabilità destinata a superare lo stesso l’indicatore misurato sul resto delle imprese finanziate.

Molti Istituti stanno attenzionando le posizioni “high risk” con garanzie MCC, pensando anche ad operazioni di smobilizzo, dolorose ma utili a mantenere sotto controllo gli NPL ratio.

Come CRIBIS Credit Management stiamo assistendo i principali Istituti finanziari e i principali Debt Buyer nella valorizzazione dei crediti “high risk” (sia con eventi rischio verificati che in monitoraggio) assistiti dalle garanzie MCC. Per la valutazione e la gestione dei crediti garantiti MCC ci avvaliamo delle competenze di Promozioniservizi, Servicer leader di mercato nel business delle garanzie MCC, acquisito dal Gruppo CRIF a fine 2022.