Oltre la metà della popolazione maggiorenne in Italia (51,4%) ha un contratto di credito rateale attivo.

Cresce l’ammontare medio delle rate pagate dalle famiglie per mutui e prestiti: 322 euro di media al mese (+5,6%).

In crescita anche l’esposizione media residua: 34.875 euro (+9,3%).

Nonostante un contesto economico difficile, che risente dei molteplici fattori di incertezza derivanti dal proseguimento del conflitto in Ucraina, dal rialzo dei tassi di interesse e dall’inflazione, le famiglie italiane non hanno smesso di rivolgersi agli istituti di credito per sostenere i propri consumi e gli investimenti sulla casa.

Per fotografare la dinamica in atto, Mister Credit – l’area di CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori – ha presentato l’aggiornamento relativo al I semestre 2023 della Mappa del Credito, lo studio sull’utilizzo del credito rateale da parte degli italiani.

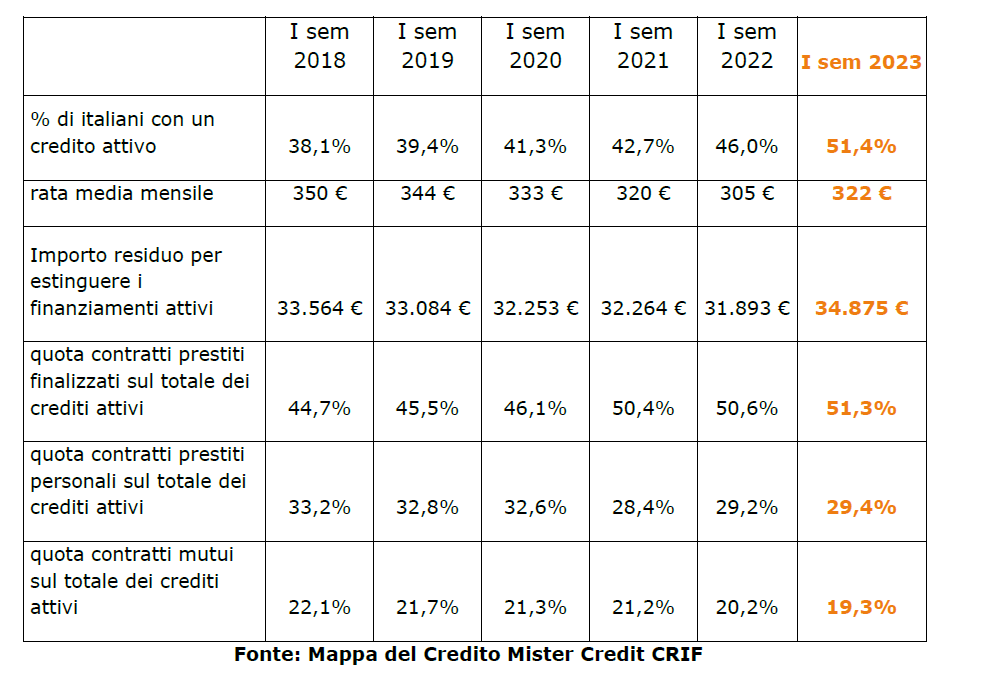

Dall’analisi dei dati disponibili in EURISC, il sistema di informazioni creditizie gestito da CRIF emerge come nei primi sei mesi dell’anno si sia ulteriormente allargata la platea di italiani che risulta avere almeno un contratto di credito rateale attivo, pari al 51,4% della popolazione maggiorenne (+11,8% rispetto al 2022). La dinamica in atto riflette la ripresa dei consumi e degli acquisti sostenuti da un finanziamento e anche dello sviluppo dei prestiti small ticket.

A livello pro-capite, nel primo semestre dell’anno in corso la rata media rimborsata ogni mese è pari a 322 euro (+5,6% rispetto a un anno fa), mentre l’esposizione residua – intesa come somma degli importi pro-capite ancora da rimborsare in futuro per estinguere i contratti in essere – è pari a 34.875 euro (in aumento del +9,3% rispetto alla precedente rilevazione).

Osservando in particolare i mutui, notiamo un aumento delle rate (+13,5%) e dell’esposizione residua (+10,8%) maggiore rispetto al totale. Sono invece i prestiti finalizzati a crescere maggiormente nelle quantità, sia come numero di soggetti che hanno almeno un contratto in corso (+12,3%), sia come contratti attivi (+11,9%).

“In questa prima parte dell’anno, sia l’importo della rata mensile sia l’esposizione residua risultano in aumento non solo a causa della crescita dei tassi di interesse, ma anche per il persistere di un alto livello di inflazione che può indurre le famiglie a ricorrere al credito per fronteggiare le aumentate spese – commenta Beatrice Rubini, Direttrice della linea Mister Credit di CRIF -. Nel complesso, l’incidenza dei mutui, in costante calo, oggi rappresenta il 19,3% del totale dei finanziamenti attivi, mentre sono i prestiti finalizzati all’acquisto di beni e servizi quali auto, moto, elettronica ed elettrodomestici, articoli di arredamento, viaggi, ecc. a risultare la forma di finanziamento più diffusa, con una quota superiore al 50% del totale. La quota di prestiti personali, pari al 30% del totale dei finanziamenti attivi, rimane sostanzialmente stabile e invariata”.

Come è cambiato il ricorso al credito degli italiani negli ultimi anni (confronto H1)

Resta ancora elevata la sostenibilità del debito

Dall’ultima rilevazione prodotta da Assofin, CRIF e Prometeia, il rischio di credito relativo al totale dei prestiti alle famiglie, pur rimanendo su livelli contenuti, rimane di poco superiore all’1% e si colloca su un piano lievemente più alto rispetto al minimo degli ultimi cinque anni di osservazione, raggiunto nel mese di marzo 2022. I dati degli ultimi mesi del 2022 e il primo trimestre 2023 confermano quindi la buona qualità del credito, in particolare dei mutui ipotecari.

La Mappa del Credito regionale

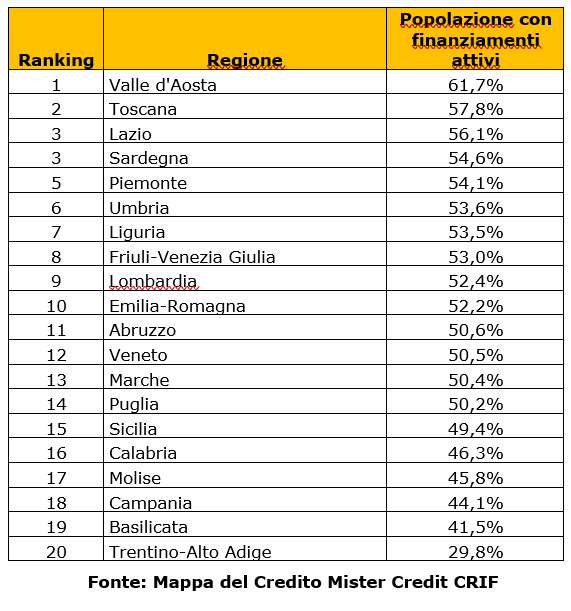

La fotografia che si ricava dall’ultimo aggiornamento della Mappa del Credito mostra una situazione estremamente composita a livello territoriale, che rispecchia i fattori economici e sociali quali, ad esempio, la propensione a fare ricorso al credito per finanziare l’acquisto di un’abitazione o le proprie spese correnti, la capacità reddituale e di risparmio delle famiglie, il diverso costo degli immobili o la tendenza ad allungare la permanenza nell’abitazione di famiglia, la diversa intensità della ripresa dei consumi e del mercato immobiliare, la maggiore abitudine a rivolgersi alla cerchia familiare o amicale per pianificare gli acquisti rispetto agli istituti di credito, ecc..

Nel complesso, la regione con la quota più elevata di popolazione maggiorenne con almeno un rapporto di credito attivo è la Valle d’Aosta, con il 61,7% del totale, seguita dalla Toscana (con il 57,8%) e dal Lazio (con il 56,1%).

All’estremo opposto del ranking si colloca il Trentino-Alto Adige, regione in cui solamente il 29,8% della popolazione risulta avere almeno un rapporto di credito attivo, preceduto dalla Basilicata (con il 41,5%) e dalla Campania (con il 44,1%).

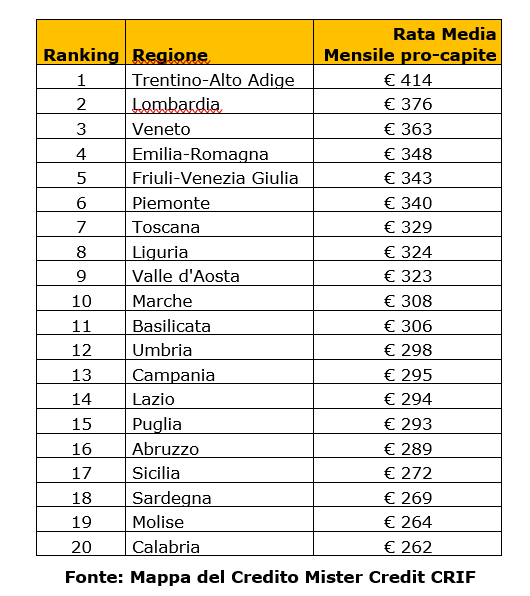

L’importo della rata media mensile: guidano Trentino-Alto Adige, Lombardia e Veneto.

Nel primo semestre 2023, le regioni in cui i cittadini ogni mese sostengono la rata più elevata sono il Trentino-Alto Adige, con 414 euro di media, la Lombardia (376 euro) e il Veneto (363 euro). Seguono l’Emilia-Romagna e il Friuli-Venezia Giulia, rispettivamente con 348 e 343 euro.

Per interpretare questa dinamica va però considerato che in queste regioni si rileva una elevata incidenza dei mutui, che presentano un importo da rimborsare più alto rispetto alle altre forme tecniche considerate, senza tralasciare il valore degli immobili che potrebbe risultare superiore alla media. Inoltre, in queste regioni il reddito disponibile risulta tendenzialmente più elevato della media e, di conseguenza, i consumatori possono permettersi di rimborsare una rata più elevata senza intaccare la sostenibilità degli impegni finanziari.

Nel complesso, è al Sud e nelle Isole che troviamo le rate mensili più leggere, soprattutto in Calabria, dove si attestano a 262 euro di media, in Molise (264 euro) e in Sardegna (269 euro) in virtù di una maggiore incidenza dei prestiti finalizzati, che hanno un importo più contenuto rispetto alle altre forme tecniche.

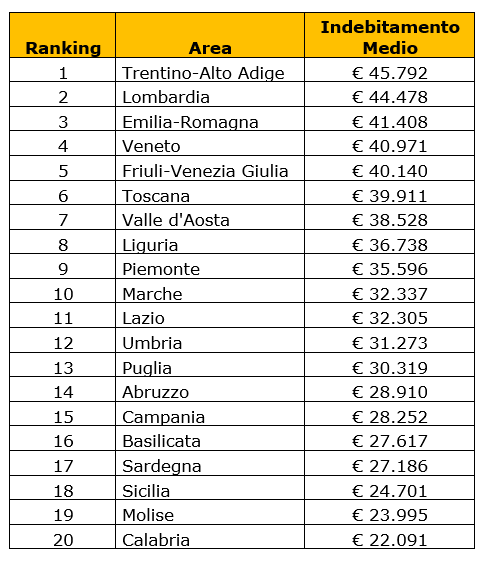

L’esposizione residua nelle diverse regioni

Per quanto riguarda l’esposizione residua ancora da rimborsare, per estinguere i finanziamenti in corso, troviamo il Trentino-Alto Adige in vetta al ranking nazionale, con 45.792 euro (in crescita rispetto ai 40.706 euro del 2022), seguito dalla Lombardia, che si colloca al 2° posto della graduatoria con 44.478 euro. Seguono l’Emilia-Romagna, con 41.408 euro, il Veneto, con 40.971 euro, e il Friuli-Venezia Giulia, con 40.140 euro.

All’estremo opposto della classifica, con 22.091 euro, i cittadini della Calabria risultano avere un debito residuo pari circa alla metà di quello dei Trentini, in virtù di un peso dei mutui casa inferiore alla media. Insieme alla Sicilia e al Molise, sono le sole 3 regioni in cui il valore che rimane ancora da rimborsare risulta inferiore ai 25.000 euro.

Il profilo dei soggetti con finanziamenti in corso

Sono soprattutto gli appartenenti alle fasce di età dai 30 ai 60 anni ad avere finanziamenti in corso. Infatti, sono oltre 3 persone su 4 nella fascia dai 41 ai 50 anni, mentre solo 1 su 4 nella fascia dai 18 ai 30 anni. Nelle fasce di età “centrali” si concentra chiaramente la maggior parte della popolazione attiva, che potendo contare su un reddito da lavoro può avere maggior propensione ad accendere finanziamenti.

Per quanto riguarda il genere, sono in maggioranza gli uomini (58,5%) ad essere attivi nel mondo del credito, mentre per il 41,5% sono donne. Gli uomini hanno la tendenza ad utilizzare più frequentemente il credito rispetto alle donne, con una media di contratti attivi pari a 1,2.

La quota delle donne si alza però se guardiamo ai mutui, arrivando al 45,7%, anche perché probabilmente per poter sostenere le rate più elevate (tipiche di questa tipologia di finanziamenti rispetto alle altre) è preferibile suddividerle tra più soggetti.

I giovani dai 18 ai 30 anni sono più attivi sui prestiti finalizzati, che rappresentano una possibilità meno impegnativa di approcciare il mondo del credito rispetto ai mutui o ai prestiti personali; mentre gli over 60, in generale, utilizzano meno il credito rispetto alla media della popolazione – con una percentuale di utilizzatori pari al 35,6% – ed hanno una maggior propensione all’utilizzo dei prestiti personali.

“Nel corso dell’ultimo semestre, i flussi di credito erogato alle famiglie hanno mostrato un rallentamento, risentendo dell’impatto del contesto economico e dell’inflazione. In particolare, la dinamica è stata comunque positiva per il credito al consumo e per i prestiti personali mentre i mutui hanno risentito degli effetti dell’aumento dei tassi di interesse” – conclude Beatrice Rubini -. “Nel complesso, la sostenibilità degli impegni finanziari da parte delle famiglie si è confermata elevata, ma per il prossimo futuro bisognerà valutare gli impatti delle criticità economiche e delle tensioni geo-politiche, che indubbiamente rappresentano un motivo di preoccupazione per i bilanci delle famiglie nel nostro Paese. L’insieme di queste circostanze richiede attenzione, in prospettiva, sul tema della qualità del credito”.

Fonte: Mappa del credito Mister Credit di CRIF

Oltre la metà della popolazione maggiorenne in Italia (51,4%) ha un contratto di credito rateale attivo.

Cresce l’ammontare medio delle rate pagate dalle famiglie per mutui e prestiti: 322 euro di media al mese (+5,6%).

In crescita anche l’esposizione media residua: 34.875 euro (+9,3%).

Nonostante un contesto economico difficile, che risente dei molteplici fattori di incertezza derivanti dal proseguimento del conflitto in Ucraina, dal rialzo dei tassi di interesse e dall’inflazione, le famiglie italiane non hanno smesso di rivolgersi agli istituti di credito per sostenere i propri consumi e gli investimenti sulla casa.

Per fotografare la dinamica in atto, Mister Credit – l’area di CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori – ha presentato l’aggiornamento relativo al I semestre 2023 della Mappa del Credito, lo studio sull’utilizzo del credito rateale da parte degli italiani.

Dall’analisi dei dati disponibili in EURISC, il sistema di informazioni creditizie gestito da CRIF emerge come nei primi sei mesi dell’anno si sia ulteriormente allargata la platea di italiani che risulta avere almeno un contratto di credito rateale attivo, pari al 51,4% della popolazione maggiorenne (+11,8% rispetto al 2022). La dinamica in atto riflette la ripresa dei consumi e degli acquisti sostenuti da un finanziamento e anche dello sviluppo dei prestiti small ticket.

A livello pro-capite, nel primo semestre dell’anno in corso la rata media rimborsata ogni mese è pari a 322 euro (+5,6% rispetto a un anno fa), mentre l’esposizione residua – intesa come somma degli importi pro-capite ancora da rimborsare in futuro per estinguere i contratti in essere – è pari a 34.875 euro (in aumento del +9,3% rispetto alla precedente rilevazione).

Osservando in particolare i mutui, notiamo un aumento delle rate (+13,5%) e dell’esposizione residua (+10,8%) maggiore rispetto al totale. Sono invece i prestiti finalizzati a crescere maggiormente nelle quantità, sia come numero di soggetti che hanno almeno un contratto in corso (+12,3%), sia come contratti attivi (+11,9%).

“In questa prima parte dell’anno, sia l’importo della rata mensile sia l’esposizione residua risultano in aumento non solo a causa della crescita dei tassi di interesse, ma anche per il persistere di un alto livello di inflazione che può indurre le famiglie a ricorrere al credito per fronteggiare le aumentate spese – commenta Beatrice Rubini, Direttrice della linea Mister Credit di CRIF -. Nel complesso, l’incidenza dei mutui, in costante calo, oggi rappresenta il 19,3% del totale dei finanziamenti attivi, mentre sono i prestiti finalizzati all’acquisto di beni e servizi quali auto, moto, elettronica ed elettrodomestici, articoli di arredamento, viaggi, ecc. a risultare la forma di finanziamento più diffusa, con una quota superiore al 50% del totale. La quota di prestiti personali, pari al 30% del totale dei finanziamenti attivi, rimane sostanzialmente stabile e invariata”.

Come è cambiato il ricorso al credito degli italiani negli ultimi anni (confronto H1)

Resta ancora elevata la sostenibilità del debito

Dall’ultima rilevazione prodotta da Assofin, CRIF e Prometeia, il rischio di credito relativo al totale dei prestiti alle famiglie, pur rimanendo su livelli contenuti, rimane di poco superiore all’1% e si colloca su un piano lievemente più alto rispetto al minimo degli ultimi cinque anni di osservazione, raggiunto nel mese di marzo 2022. I dati degli ultimi mesi del 2022 e il primo trimestre 2023 confermano quindi la buona qualità del credito, in particolare dei mutui ipotecari.

La Mappa del Credito regionale

La fotografia che si ricava dall’ultimo aggiornamento della Mappa del Credito mostra una situazione estremamente composita a livello territoriale, che rispecchia i fattori economici e sociali quali, ad esempio, la propensione a fare ricorso al credito per finanziare l’acquisto di un’abitazione o le proprie spese correnti, la capacità reddituale e di risparmio delle famiglie, il diverso costo degli immobili o la tendenza ad allungare la permanenza nell’abitazione di famiglia, la diversa intensità della ripresa dei consumi e del mercato immobiliare, la maggiore abitudine a rivolgersi alla cerchia familiare o amicale per pianificare gli acquisti rispetto agli istituti di credito, ecc..

Nel complesso, la regione con la quota più elevata di popolazione maggiorenne con almeno un rapporto di credito attivo è la Valle d’Aosta, con il 61,7% del totale, seguita dalla Toscana (con il 57,8%) e dal Lazio (con il 56,1%).

All’estremo opposto del ranking si colloca il Trentino-Alto Adige, regione in cui solamente il 29,8% della popolazione risulta avere almeno un rapporto di credito attivo, preceduto dalla Basilicata (con il 41,5%) e dalla Campania (con il 44,1%).

L’importo della rata media mensile: guidano Trentino-Alto Adige, Lombardia e Veneto.

Nel primo semestre 2023, le regioni in cui i cittadini ogni mese sostengono la rata più elevata sono il Trentino-Alto Adige, con 414 euro di media, la Lombardia (376 euro) e il Veneto (363 euro). Seguono l’Emilia-Romagna e il Friuli-Venezia Giulia, rispettivamente con 348 e 343 euro.

Per interpretare questa dinamica va però considerato che in queste regioni si rileva una elevata incidenza dei mutui, che presentano un importo da rimborsare più alto rispetto alle altre forme tecniche considerate, senza tralasciare il valore degli immobili che potrebbe risultare superiore alla media. Inoltre, in queste regioni il reddito disponibile risulta tendenzialmente più elevato della media e, di conseguenza, i consumatori possono permettersi di rimborsare una rata più elevata senza intaccare la sostenibilità degli impegni finanziari.

Nel complesso, è al Sud e nelle Isole che troviamo le rate mensili più leggere, soprattutto in Calabria, dove si attestano a 262 euro di media, in Molise (264 euro) e in Sardegna (269 euro) in virtù di una maggiore incidenza dei prestiti finalizzati, che hanno un importo più contenuto rispetto alle altre forme tecniche.

L’esposizione residua nelle diverse regioni

Per quanto riguarda l’esposizione residua ancora da rimborsare, per estinguere i finanziamenti in corso, troviamo il Trentino-Alto Adige in vetta al ranking nazionale, con 45.792 euro (in crescita rispetto ai 40.706 euro del 2022), seguito dalla Lombardia, che si colloca al 2° posto della graduatoria con 44.478 euro. Seguono l’Emilia-Romagna, con 41.408 euro, il Veneto, con 40.971 euro, e il Friuli-Venezia Giulia, con 40.140 euro.

All’estremo opposto della classifica, con 22.091 euro, i cittadini della Calabria risultano avere un debito residuo pari circa alla metà di quello dei Trentini, in virtù di un peso dei mutui casa inferiore alla media. Insieme alla Sicilia e al Molise, sono le sole 3 regioni in cui il valore che rimane ancora da rimborsare risulta inferiore ai 25.000 euro.

Il profilo dei soggetti con finanziamenti in corso

Sono soprattutto gli appartenenti alle fasce di età dai 30 ai 60 anni ad avere finanziamenti in corso. Infatti, sono oltre 3 persone su 4 nella fascia dai 41 ai 50 anni, mentre solo 1 su 4 nella fascia dai 18 ai 30 anni. Nelle fasce di età “centrali” si concentra chiaramente la maggior parte della popolazione attiva, che potendo contare su un reddito da lavoro può avere maggior propensione ad accendere finanziamenti.

Per quanto riguarda il genere, sono in maggioranza gli uomini (58,5%) ad essere attivi nel mondo del credito, mentre per il 41,5% sono donne. Gli uomini hanno la tendenza ad utilizzare più frequentemente il credito rispetto alle donne, con una media di contratti attivi pari a 1,2.

La quota delle donne si alza però se guardiamo ai mutui, arrivando al 45,7%, anche perché probabilmente per poter sostenere le rate più elevate (tipiche di questa tipologia di finanziamenti rispetto alle altre) è preferibile suddividerle tra più soggetti.

I giovani dai 18 ai 30 anni sono più attivi sui prestiti finalizzati, che rappresentano una possibilità meno impegnativa di approcciare il mondo del credito rispetto ai mutui o ai prestiti personali; mentre gli over 60, in generale, utilizzano meno il credito rispetto alla media della popolazione – con una percentuale di utilizzatori pari al 35,6% – ed hanno una maggior propensione all’utilizzo dei prestiti personali.

“Nel corso dell’ultimo semestre, i flussi di credito erogato alle famiglie hanno mostrato un rallentamento, risentendo dell’impatto del contesto economico e dell’inflazione. In particolare, la dinamica è stata comunque positiva per il credito al consumo e per i prestiti personali mentre i mutui hanno risentito degli effetti dell’aumento dei tassi di interesse” – conclude Beatrice Rubini -. “Nel complesso, la sostenibilità degli impegni finanziari da parte delle famiglie si è confermata elevata, ma per il prossimo futuro bisognerà valutare gli impatti delle criticità economiche e delle tensioni geo-politiche, che indubbiamente rappresentano un motivo di preoccupazione per i bilanci delle famiglie nel nostro Paese. L’insieme di queste circostanze richiede attenzione, in prospettiva, sul tema della qualità del credito”.

Fonte: Mappa del credito Mister Credit di CRIF