Real Estate Advisory Group, società del gruppo Duff & Phelps, ha realizzato in collaborazione con il GRI Club, un sondaggio in merito al possibile impatto della pandemia sul settore real estate a livello globale.

La stragrande maggioranza degli intervistatri (90%) prevede che i prezzi degli immobili torneranno ai livelli precedenti la pandemia entro il 2021.

Inoltre, il 41% si dichiara più ottimista con riferimento ai paesi europei di quanto non fosse all’inizio della pandemia, con i fondi immobiliari che dimostrano maggiore ottimismo (53%).

Il COVID-19 ha rapresentato per la comunità degli investitori in real estate una sfida senza precedenti, spingendo molte grandi economie in un territorio inesplorato. Nonostante la maggior parte dei Lockdown sia stato rimosso (ma diverse restrizioni stanno tornando in questi giorni) rimane il dubbio che il peggio debba ancora venire.

Facendo leva sulla propria esperienza e rete di contatti, insieme a GRI Club, il più rilevante club di operatori immobiliari del mondo, è stato realizzato un sondaggio sul settore del commercial real estate per raccogliere informazioni e contribuire ad alimentare il processo decisionale in un momento così critico.

Gli intervistati

Sono stati coinvolti 325 amministratori senior del settore immobiliare commerciale; la maggioranza (54%) proveniva dall’UE, mentre gli Stati Uniti rappresentavano il sottoinsieme più grande degli intervistati (25%). Con il 18% degli intervistati provenienti dal Regno Unito, è del tutto plausibile ipotizzare che le risposte possano riflettere l’andamento dell’attività immobiliare nei mercati sviluppati.

In termini di attività commerciale, la maggior parte degli intervistati ha lavorato in società immobiliari private (38%) o in società immobiliari quotate in borsa, compresi i REIT (38%). I gestori degli investimenti hanno rappresentato il 14% degli intervistati.

Le preoccupazioni sulla recessione imminente

Con le recessioni economiche già confermate in alcuni importanti mercati, non è una sorpresa che il rischio maggiore per il mercato immobiliare europeo sia stato identificato proprio in una possibile contrazione a livello mondiale.

La maggioranza degli intervistati (64%) teme l’impatto di una recessione sui mercati immobiliari commerciali europei, con quasi l’80% che ritiene che la ripresa sarà a forma di U e non fortemente corretta come in una ripresa a V. Anche gli intervistati statunitensi ritengono che la ripresa a forma di U sia più probabile (83%) per la propria economia.

Alla domanda su come la pandemia COVID-19 abbia avuto un impatto sulla crescita del PIL del proprio Paese, la maggior parte degli intervistati ha anticipato una contrazione significativa tra il 5% e il 10%. Questo secondo il 45% degli intervistati, con il 32% che indica che si aspettava un impatto dell’1%-5% e un preoccupante 18% che prevedeva danni superiori al 10%. Da un punto di vista geografico, si è detto che quasi la metà degli intervistati statunitensi (49%) vedeva con ottimismo i danni come minimi, tra l’1%-5%, a differenza di quelli provenienti dall’Europa e dal Regno Unito.

Le valutazioni soffriranno, anche se non in modo uniforme. In generale, il sondaggio ha riscontrato un vasto consenso sul fatto che le valutazioni immobiliari risentiranno della crisi.

Quasi quattro intervistati su dieci (39%) prevedono un calo delle valutazioni compreso tra il 5% e il 10%, ma questo è stato seguito da vicino dal 31% che temeva un impatto maggiore. Un consenso più forte è stato in merito al momento temporale nel quale le valutazioni potrebbero tornare ai livelli precedenti alla pandemia: quasi il 90% concorda nell’indicare il 2021 come termine temporale.

L’impato del COVID-19 sull’economia non ha precedenti, con misure restrittive e di blocco totale che hanno fatto chiudere interi settori per mesi. Tuttavia, il danno non è stato uniforme, in quanto alcuni settori di attività non possono operare on line con la stessa facilità.

Non sorprende quindi che gli intervistati si aspettino che i peggiori danni a lungo termine riguardino il commercio al dettaglio, gli alberghi e i ristoranti e i bar (che rappresentano rispettivamente il 37%, il 36% e il 16% delle risposte). È noto che tutti questi settori (in particolare l’ospitalità, che rappresenta poco più della metà delle risposte) hanno subito le limitazioni maggiori durante la pandemia. Di conseguenza, gli investitori cercheranno di guardare ai segmenti che si sono dimostrati più resistenti alla pandemia.

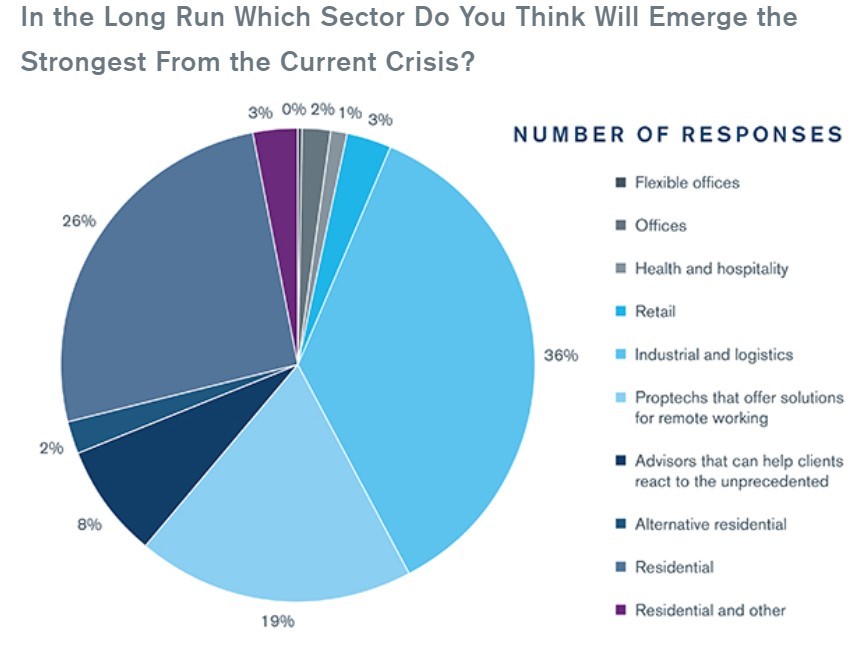

Questo è forse il motivo per il quale più di un terzo degli intervistati (36%) ritiene che il settore industriale e logistico uscirà più forte dalla crisi attuale. Con l’aumento degli acquisti online indotto dalla pandemia, l’importanza delle strutture “dell’ultimo miglio” – i magazzini logistici che realizzano l’ultima fase di consegna – diventerà sempre più importante. A quanto pare, la maggior parte dei nostri intervistati si aspetta di vedere una crescita del patrimonio residenziale rispetto ai tradizionali uffici (26% contro il 2%).

Tuttavia, un elemento da valutare positivamente in termini di trend è che la maggior parte degli intervistati ha dichiarato di essere leggermente più ottimista sul settore immobiliare europeo di quanto non fosse all’inizio della pandemia (34%). Gli intervistati europei sono stati i più ottimisti nelle loro risposte, con oltre la metà (52%) con una prospettiva più positiva. È incoraggiante notare che solo il nove per cento degli intervistati ha una visione più pessimistica del settore immobiliare europeo rispetto all’inizio della crisi. Va inoltre notato che le prospettive più allarmanti provengono dagli Stati Uniti, dove la metà degli intervistati (49%) ha dichiarato di essere meno ottimista sul futuro del mercato immobiliare europeo rispetto all’inizio della crisi.

Nonostante queste prospettive variegate e in qualche caso pessimistiche, uno degli obiettivi dell’indagine era testare la disponibilità a sfruttare eventuali opportunità di acquista qualora si presentassero.

Il riscontro incoraggiante a questo proposito prevede che il 70% dei rispondenti ha confermato la propria disponibilità ad investire in caso di opportunità vantaggiose. Inoltre, il fatto che tra gli intervistati quelli che hanno dato riscontro positivo costituiscono la quasi totali dei fondi dovrebbe sfatare definitivamente le preoccupazioni sulla liquidità associata a questa asse class .

Va altresì evidenziato invece che, con riferimento alle società immobiliari private ci sarebbe invece un lag temporale per ottenere l’approvazione a cogliere queste opportunità. Di conseguenza, il 41% degli intervistati che ha dichiarato di non essere immediatamente pronto, aggiunge di preferire una sospensione negli investimenti per qualche mese.

Per quanto riguarda i finanziamenti immobiliari in generale, quasi quattro intervistati su dieci (38%) si aspettano che i non-performing loans crescano di numero. Questo avviene quando il mutuatario è inadempiente, il che riflette le ricadute economiche che molti vedono come inevitabili.

Considerata l’enorme quantità di stimoli di politica monetaria che sono stati approvati, il 20% degli intervistati ritiene ulteriori intervendi da parte delle banche centrali siano altamente probabili, ma solo il 16% si aspetta che le banche siano sostituite da altri finanziatori. Elemento di parziale preoccupazione,. va rilevato che il 25% degli intervistati ritiene che alcune classi di attività non potranno più essere finanziate.

L’Europa e gli Stati Uniti sembrano usciti dal peggio della pandemia, anche se la situazione potrebbe cambiare man mano che ci dirigiamo verso l’inverno. Ciononostante, alcuni settori del mercato si sono dimostrati notevolmente resistenti, in particolare gli uffici del centro città e le proprietà logistiche per i quali ad oggi i prezzi sembrano aver sostanzialmente tenuto.

Se interverrano nuove misure di Lockdown è possibile che ci siano nuovi impatti sul breve termine, tuttavia il sentimt pessimista comincia a ridursi a livello globale.

Real Estate Advisory Group, società del gruppo Duff & Phelps, ha realizzato in collaborazione con il GRI Club, un sondaggio in merito al possibile impatto della pandemia sul settore real estate a livello globale.

La stragrande maggioranza degli intervistatri (90%) prevede che i prezzi degli immobili torneranno ai livelli precedenti la pandemia entro il 2021.

Inoltre, il 41% si dichiara più ottimista con riferimento ai paesi europei di quanto non fosse all’inizio della pandemia, con i fondi immobiliari che dimostrano maggiore ottimismo (53%).

Il COVID-19 ha rapresentato per la comunità degli investitori in real estate una sfida senza precedenti, spingendo molte grandi economie in un territorio inesplorato. Nonostante la maggior parte dei Lockdown sia stato rimosso (ma diverse restrizioni stanno tornando in questi giorni) rimane il dubbio che il peggio debba ancora venire.

Facendo leva sulla propria esperienza e rete di contatti, insieme a GRI Club, il più rilevante club di operatori immobiliari del mondo, è stato realizzato un sondaggio sul settore del commercial real estate per raccogliere informazioni e contribuire ad alimentare il processo decisionale in un momento così critico.

Gli intervistati

Sono stati coinvolti 325 amministratori senior del settore immobiliare commerciale; la maggioranza (54%) proveniva dall’UE, mentre gli Stati Uniti rappresentavano il sottoinsieme più grande degli intervistati (25%). Con il 18% degli intervistati provenienti dal Regno Unito, è del tutto plausibile ipotizzare che le risposte possano riflettere l’andamento dell’attività immobiliare nei mercati sviluppati.

In termini di attività commerciale, la maggior parte degli intervistati ha lavorato in società immobiliari private (38%) o in società immobiliari quotate in borsa, compresi i REIT (38%). I gestori degli investimenti hanno rappresentato il 14% degli intervistati.

Le preoccupazioni sulla recessione imminente

Con le recessioni economiche già confermate in alcuni importanti mercati, non è una sorpresa che il rischio maggiore per il mercato immobiliare europeo sia stato identificato proprio in una possibile contrazione a livello mondiale.

La maggioranza degli intervistati (64%) teme l’impatto di una recessione sui mercati immobiliari commerciali europei, con quasi l’80% che ritiene che la ripresa sarà a forma di U e non fortemente corretta come in una ripresa a V. Anche gli intervistati statunitensi ritengono che la ripresa a forma di U sia più probabile (83%) per la propria economia.

Alla domanda su come la pandemia COVID-19 abbia avuto un impatto sulla crescita del PIL del proprio Paese, la maggior parte degli intervistati ha anticipato una contrazione significativa tra il 5% e il 10%. Questo secondo il 45% degli intervistati, con il 32% che indica che si aspettava un impatto dell’1%-5% e un preoccupante 18% che prevedeva danni superiori al 10%. Da un punto di vista geografico, si è detto che quasi la metà degli intervistati statunitensi (49%) vedeva con ottimismo i danni come minimi, tra l’1%-5%, a differenza di quelli provenienti dall’Europa e dal Regno Unito.

Le valutazioni soffriranno, anche se non in modo uniforme. In generale, il sondaggio ha riscontrato un vasto consenso sul fatto che le valutazioni immobiliari risentiranno della crisi.

Quasi quattro intervistati su dieci (39%) prevedono un calo delle valutazioni compreso tra il 5% e il 10%, ma questo è stato seguito da vicino dal 31% che temeva un impatto maggiore. Un consenso più forte è stato in merito al momento temporale nel quale le valutazioni potrebbero tornare ai livelli precedenti alla pandemia: quasi il 90% concorda nell’indicare il 2021 come termine temporale.

L’impato del COVID-19 sull’economia non ha precedenti, con misure restrittive e di blocco totale che hanno fatto chiudere interi settori per mesi. Tuttavia, il danno non è stato uniforme, in quanto alcuni settori di attività non possono operare on line con la stessa facilità.

Non sorprende quindi che gli intervistati si aspettino che i peggiori danni a lungo termine riguardino il commercio al dettaglio, gli alberghi e i ristoranti e i bar (che rappresentano rispettivamente il 37%, il 36% e il 16% delle risposte). È noto che tutti questi settori (in particolare l’ospitalità, che rappresenta poco più della metà delle risposte) hanno subito le limitazioni maggiori durante la pandemia. Di conseguenza, gli investitori cercheranno di guardare ai segmenti che si sono dimostrati più resistenti alla pandemia.

Questo è forse il motivo per il quale più di un terzo degli intervistati (36%) ritiene che il settore industriale e logistico uscirà più forte dalla crisi attuale. Con l’aumento degli acquisti online indotto dalla pandemia, l’importanza delle strutture “dell’ultimo miglio” – i magazzini logistici che realizzano l’ultima fase di consegna – diventerà sempre più importante. A quanto pare, la maggior parte dei nostri intervistati si aspetta di vedere una crescita del patrimonio residenziale rispetto ai tradizionali uffici (26% contro il 2%).

Tuttavia, un elemento da valutare positivamente in termini di trend è che la maggior parte degli intervistati ha dichiarato di essere leggermente più ottimista sul settore immobiliare europeo di quanto non fosse all’inizio della pandemia (34%). Gli intervistati europei sono stati i più ottimisti nelle loro risposte, con oltre la metà (52%) con una prospettiva più positiva. È incoraggiante notare che solo il nove per cento degli intervistati ha una visione più pessimistica del settore immobiliare europeo rispetto all’inizio della crisi. Va inoltre notato che le prospettive più allarmanti provengono dagli Stati Uniti, dove la metà degli intervistati (49%) ha dichiarato di essere meno ottimista sul futuro del mercato immobiliare europeo rispetto all’inizio della crisi.

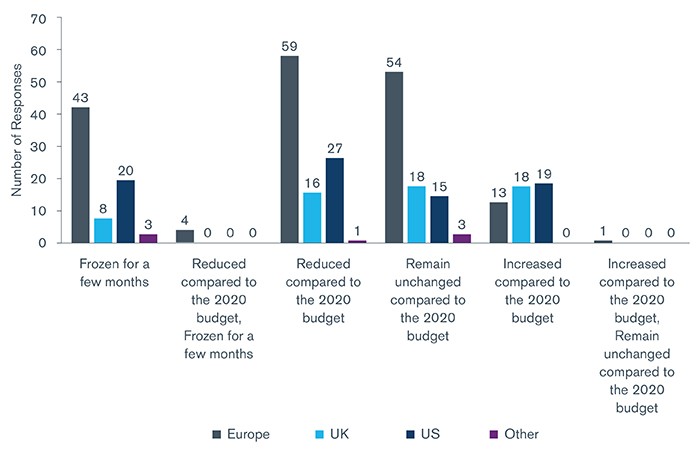

Nonostante queste prospettive variegate e in qualche caso pessimistiche, uno degli obiettivi dell’indagine era testare la disponibilità a sfruttare eventuali opportunità di acquista qualora si presentassero.

Il riscontro incoraggiante a questo proposito prevede che il 70% dei rispondenti ha confermato la propria disponibilità ad investire in caso di opportunità vantaggiose. Inoltre, il fatto che tra gli intervistati quelli che hanno dato riscontro positivo costituiscono la quasi totali dei fondi dovrebbe sfatare definitivamente le preoccupazioni sulla liquidità associata a questa asse class .

Va altresì evidenziato invece che, con riferimento alle società immobiliari private ci sarebbe invece un lag temporale per ottenere l’approvazione a cogliere queste opportunità. Di conseguenza, il 41% degli intervistati che ha dichiarato di non essere immediatamente pronto, aggiunge di preferire una sospensione negli investimenti per qualche mese.

Per quanto riguarda i finanziamenti immobiliari in generale, quasi quattro intervistati su dieci (38%) si aspettano che i non-performing loans crescano di numero. Questo avviene quando il mutuatario è inadempiente, il che riflette le ricadute economiche che molti vedono come inevitabili.

Considerata l’enorme quantità di stimoli di politica monetaria che sono stati approvati, il 20% degli intervistati ritiene ulteriori intervendi da parte delle banche centrali siano altamente probabili, ma solo il 16% si aspetta che le banche siano sostituite da altri finanziatori. Elemento di parziale preoccupazione,. va rilevato che il 25% degli intervistati ritiene che alcune classi di attività non potranno più essere finanziate.

L’Europa e gli Stati Uniti sembrano usciti dal peggio della pandemia, anche se la situazione potrebbe cambiare man mano che ci dirigiamo verso l’inverno. Ciononostante, alcuni settori del mercato si sono dimostrati notevolmente resistenti, in particolare gli uffici del centro città e le proprietà logistiche per i quali ad oggi i prezzi sembrano aver sostanzialmente tenuto.

Se interverrano nuove misure di Lockdown è possibile che ci siano nuovi impatti sul breve termine, tuttavia il sentimt pessimista comincia a ridursi a livello globale.